2024年も残すところ、あとわずかですね!

今年からスタートした新NISAですが、非課税で投資ができる制度として話題になっています。

とはいえ、まだ始めていない方もたくさんいらっしゃるのではないでしょうか。

本記事では、「興味はあるけれど、どんな仕組みなのかよくわからない」という方に向けて、新NISAのポイントやデメリットなどを解説します。

NISAとは

NISAとは「Nippon Individual Savings Account」の頭文字をとった愛称で、少額から投資をする人の利益にかかる税金が非課税になる「少額投資非課税制度」のことです。

通常、投資で得た利益や配当金には、20.315%の税金が差し引かれますが、新NISAではその税金が非課税になります。

投資信託であれば、100円から投資することも可能です。

誰でも始めやすくて、投資をする人にとってはとてもお得な制度です。

利益かかる税金20.315%の内訳は、所得税15%、復興特別所得税0.315%、住民税5%です。

新NISAの概要

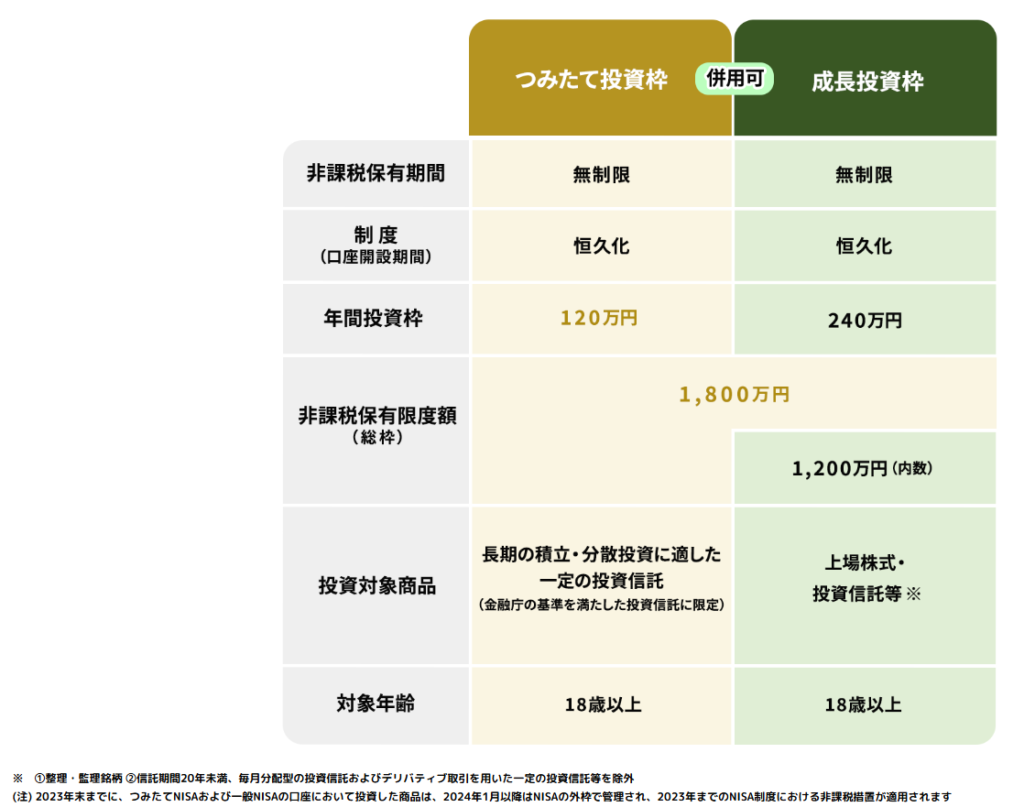

新NISAには、「つみたて投資枠」と「成長投資枠」の2つ枠があります。

出典:金融庁 NISA特設ウェブサイト

「つみたて投資枠」と「成長投資枠」の違い

つみたて投資枠

つみたて投資枠とは、投資信託による積立投資を支援する枠のことです。

- 投資方法は、積立投資のみ

- 対象商品は、金融庁が選定した長期の積立・分散投資に適した投資信託

- 定期的に継続して購入するため、自分で投資タイミングの判断が不要

米国株式(S&P500)や全世界株式(オール・カントリー)の投資信託が人気です。

成長投資枠

成長投資枠とは、上場株式などの幅広い金融商品に投資ができる枠のことです。

- 投資方法は、積立投資と一括投資(スポット投資)の両方が可能

- 対象商品は、上場株式、ETF、REIT、投資信託など幅広い金融商品

- 個人のリスク許容度に応じて、高いリターンが期待できる個別株への投資も可能(株式に投資する場合、配当金も非課税)

成長投資枠は幅広い金融商品が対象になっていますが、つみたて投資枠と同じ投資信託を購入することもできます。

つみたて投資枠と成長投資枠の併用が可能なので、より個人の状況に合わせた資産形成がしやすい仕組みとなりました。

新NISAのポイント

非課税保有期間の無期限化

非課税保有期間とは、NISAで購入した金融商品の利益や配当金を非課税で運用することのできる期間をいいます。

新NISAは、非課税保有期間が無制限なので、期間を気にせずに投資をすることができます。

無期限になったことで、長期的な資産運用が可能になり、複利効果を最大限に活用することができるという、大きなメリットがあります。

2023年以前に旧NISAで購入した金融商品については、それぞれの制度で定められた非課税保有期間が引き続き適用されます。

口座開設期間の恒久化

新NISAでは、口座開設期間が恒久化されたので、自分に合ったタイミングで口座開設をして、いつでも新NISAを始めることができます。

いつ口座開設して運用を始めたとしても、非課税保有限度額をすべて使い切ることが可能です。

若い世代から高齢者までの幅広い年代の人が、柔軟に投資を始めることができ、長期的な視点をもって資産形成に取り組めるようになりました。

「つみたて投資枠」と「成長投資枠」の併用が可能

新NISAは、「つみたて投資枠」と「成長投資枠」の併用が可能なので、投資の選択肢が広がりました。

つみたて投資枠で毎月積立投資をして、成長投資枠では一括で投資をするなど、自分に合ったタイミングでの投資戦略が可能です。

または、つみたて投資枠で長期的に投資信託の積立投資を行いながら、成長投資枠では配当金や株主優待目的で個別株を購入するなど、個人のニーズや目的に応じた使い分けができるようになりました。

年間投資枠の拡大

新NISAでは、「つみたて投資枠」が120万円、「成長投資枠」が240万円と大幅に拡大され、年間で合計360万円の非課税投資枠を利用できます。

年間投資枠が広がったことで、多額の資金を投資したい人や、複数の金融商品を組み合わせて分散投資したい人など、それぞれに人に合った柔軟な投資をすることができるようになりました。

多くの資金が非課税で運用でき、利益に税金もかからないので、長期的に運用して複利効果が活かされることにより、節税効果も大きくなります。

非課税保有限度額は全体で1,800万円

新NISAの生涯を通じての非課税保有限度額の上限は1,800万円です。

上限の内訳は、「つみたて投資枠」が上限で600万円、「成長投資枠」が上限で1,200万円です。

旧NISAと比べて大幅に増えたので、より資産形成がしやすい仕組みへと変わりました。

旧NISAでは非課税保有限度額の上限が低かったので、上限に達したあとの投資は、課税口座で運用せざるを得ないケースもありましたが、新NISAでは、より多くの資金を非課税で運用できるようになりました。

また、これまで課税口座で運用していた資金を新NISAに移して非課税にすることで、税負担を軽減できます。

2023年までの旧NISAでの非課税保有限度額は、新NISAの1,800万円には含まれず、別枠で管理されます。

(参考)課税口座とは

課税口座とは、株式や投資信託などの金融商品を取引する際に利用する口座の一種で、口座内で発生した利益に対して税金がかかる口座です。

課税口座には「一般口座」と「特定口座」の2種類があります。

- 一般口座は、取引記録を自分で管理して、年間の損益を計算し、確定申告を行う必要があります。

- 特定口座は、「源泉徴収あり」と「源泉徴収なし」の2種類があります。

- 「源泉徴収あり」は、証券会社が税金を源泉徴収するので、原則として確定申告は不要です。

- 「源泉徴収なし」は、証券会社が作成した年間取引報告書をもとに、利益が発生した場合は確定申告を行う必要があります。(年間利益額が20万円以下は確定申告不要。)

売却したあと非課税投資枠の再利用が可能

新NISAでは、保有している金融商品を売却した場合、その分の非課税投資枠が翌年以降に復活して再利用できます。

投資枠を使い切った後も、保有している金融商品を売却して、投資枠が復活してから再び投資を繰り返せば、生涯にわたって非課税での運用を継続することも可能です。

一時的にまとまった資金が必要になったときも、金融商品を売却して現金化したあと、復活した投資枠で再投資することができるので、ライフイベントに合わせた資金管理がしやすくなりました。

柔軟で効果的な長期の資産形成を可能にする、より良い仕組みになりましたね!

新NISAのデメリット

損失が出る可能性がある

投資にはリスクが伴い、元本保証ではないので、余剰資金がない場合はおすすめできません。

投資対象の選定を誤ったり、相場が大きく変動したりした場合には、損失が出る可能性があります。

また、株や投資信託は日々値動きするので、一時的にお金が減ることへのストレスを感じる可能性もあります。

新NISAは長期投資に向いている制度なので、長期・積立・分散投資することが大切です。

損益通算や繰越控除ができない

NISA口座では、損失が出た場合、その損失を利益と相殺(損益通算)したり、損益通算で相殺しきれなかった損失を翌年以降に繰り越して控除(繰越控除)したりすることができません。

(課税口座では、利益と損失が出た場合、損益通算や繰越控除することができます。)

自分で投資判断する必要がある

旧NISAは、非課税投資枠の再利用ができなかったり、非課税期間にも期限がありましたが、新NISAでは改正され、自分に合った投資ができるようになりました。

自由度があがりましたが、その分、自分で投資の判断しなければならないことも増えました。

非課税投資枠の再利用が可能となったので、投資信託や株式などを売却した場合、復活した投資枠でどんな金融商品に再投資するか、自分で判断して選ばなければなりません。

また、非課税期間が無期限になったことで、積立してきた投資信託などを取り崩し始めるタイミングや、取り崩す方法なども自分で考える必要があります。

新NISAに限らず、株式や投資信託などの投資商品は、元本が保証されていないので、投資判断は自己責任となります。

投資は、自分で考えてその結果の責任を負うことが原則なので、投資対象のリスクや特徴を十分に理解することが大切です。

短期的な投資には向いていない

新NISAは長期的な資産形成を目的とした制度なので、短期的な投資には向いていません。

短期的な売買を繰り返すと、非課税投資枠の復活はが翌年以降なので、年間の非課税枠をすぐに使い果たしてしまう可能性があります。

まとめ

今回は、新NISAについて解説しました。

新NISAは、投資初心者から経験者まで、多くの人の資産形成に役立つ制度です。

長期的にコツコツと資産を増やしたい人には、とてもメリットがあります。

若いうちから少しづつ積立を開始して、複利効果を活かしながら、老後に備えることも可能です。

また、投資信託の分配金や株式投資の配当金を得ながら、老後生活を送ることもできます。

しかし魅力的である一方で、投資にはリスクが伴うので、仕組みを正しく理解して、投資先を慎重に選ぶことがとても重要になります。

「興味はあるけど、まだよくわからない」という方は、まずは少額の積立投資から始めてみてはいかがでしょうか。

慣れてきたら、自分のタイミングで本格的に始めてみるのも、ひとつの方法ではないかと思います。

この記事が、少しでも参考になれば幸いです。

~最後までお読みいただき、ありがとうございました~